2024-9-11 19:30 |

Спотовые биржевые фонды (ETF) на основе Биткоина были запущены в США 11 января 2024 года. Старт торгов ETF оказался успешным по меркам всего фондового рынка Соединённых Штатов, при этом инструмент iShares Bitcoin Trust от компании BlackRock и вовсе оказался наиболее быстрорастущим ETF за всё время. Тем не менее, эти инструменты по-прежнему «недостаточно зрелые», чтобы их можно было считать рычагами принятия Биткоина и сферы цифровых активов в целом. Таким мнением в своём Твиттере поделился руководитель платформы Bianco Research Джим Бьянко.

На протяжении последних нескольких дней Биткоин выдал ощутимый рост, достигнув локального максимума на уровне 58 тысяч долларов. За сутки BTC подорожал на 3 процента, хотя в масштабе двух недель стоимость криптовалюты всё ещё находится в минусе на 9 процентов.

Часовой график курс Биткоина (BTC) на бирже Binance

Понедельник закончился чистым притоком 28.75 миллиона долларов в спотовые Биткоин-ETF в США. И хотя это относительно небольшой результат, он нарушил серию из нескольких дней оттока подряд.

Соответственно, в начале недели покупатели всё же смогли одолеть продавцов.

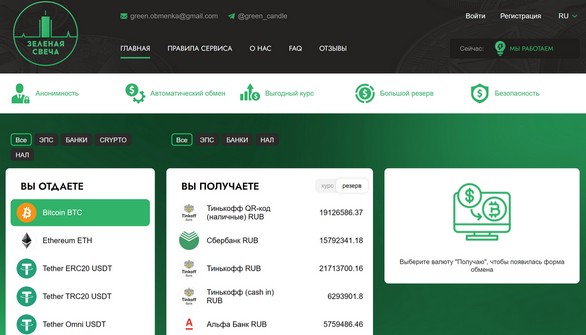

Ситуация с движением капитала в спотовых Биткоин-ETF в США

Позитив на рынке был обеспечен и действиями трейдеров. За вчерашний день они завели на централизованные криптобиржи около 300 миллионов долларов в стейблкоинах, которые по традиции используются для сохранения ценности портфеля при просадках и закупки других волатильных криптовалют по типу Биткоина или SOL.

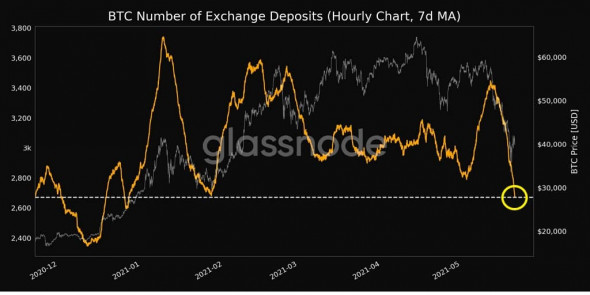

Приток и отток стейблкоинов с централизованных криптобирж

Хотя как мы уже выяснили, некоторые известные аналитики не считают спотовые Биткоин-ETF крайне важной составляющей блокчейн-индустрии.

Что происходит с ETF на БиткоинС момента листинга ETF в США произошло несколько ключевых изменений. Во-первых, изначально рынок цифровых активов рос на новостях об огромном притоке капитала в биржевые фонды, который измерялся миллиардами долларов. Теперь же отток капитала оказывает на курсы криптовалют обратный эффект.

Во-вторых, многие держатели акций криптовалютных ETF столкнулись с рекордными убытками, а сами инструменты так и не стали особо популярными среди большинства крупных инвесторов на данный момент.

В-третьих, средняя сумма сделки с акциями ETF составляет 12 тысяч долларов – а это небольшая сумма для традиционных рынков. С учётом всего изложенного Бьянко утверждает, что биржевые фонды не стали полноценным инструментом принятия Биткоина.

Объём средств под управлением спотовых Биткоин-ETF в США

Вместо этого их можно считать «небольшим развлечением» для инвесторов, которые так или иначе получили удобный инструмент и возможность связи с инновационной сферой цифровых активов.

Аналитик также поделился интересной статистикой о самих биржевых фондах. В частности, в июне общий объём средств под управлением Биткоин-ETF достиг рекордной отметки в 62 миллиарда долларов. Сейчас же данный показатель опустился до 46 миллиардов, что стало наименьшим его значение с 12 февраля 2024 года.

А вот ещё один график, который демонстрирует суточный приток и отток капитала в спотовых инструменты на основе криптовалют, а также общий приток средств за всё время.

Приток и отток средств в криптовалютные ETF в США

С учётом этих данных Бьянко пришёл к выводу, что за первые два месяца после листинга приток средств в биржевые фонды на Биткоин составил 12 миллиардов долларов. В следующие шесть месяцев ETF привлекли лишь 4 миллиарда долларов, а за последние три месяца приток средств и вовсе равен 1 миллиарду долларов.

К тому же отдельно стоит отметить, что за восемь прошедших дней до публикации отчёта аналитика инвесторы вывели из ETF более 1 миллиарда долларов.

😈 БОЛЬШЕ ИНТЕРЕСНОГО МОЖНО НАЙТИ У НАС В ЯНДЕКС.ДЗЕНЕ!

На графике ниже показана средняя цена приобретения акций исходя из притока средств на вышеупомянутые 16 миллиардов долларов. Спотовая цена BTC уже опустилась ниже данной линии.

Соответственно, держатели акций ETF имеют рекордный нереализованный убыток на 2.2 миллиарда долларов.

Средняя цена приобретения акций спотовых Биткоин-ETF

Согласно данным источников Cointelegraph, именно поэтому Бьянко не считает ETF важным инструментом принятия.

Вдобавок проданные в убыток акции выкупают в основном индивидуальные инвесторы со сравнительно небольшим капиталом. Средняя цена их сделки достигает лишь 12 тысяч долларов, что является скромным показателем даже внутри криптоиндустрии.

Средняя сумма сделки с Биткоин-ETF

А вот сравнение средней суммы операции криптовалютных ETF с другими биржевыми фондами традиционного рынка.

Сравнение средней суммы сделки с биржевыми фондами на криптовалюты с другими ETF

К сожалению, среди институционалов популярность Биткоин-ETF тоже распространяется медленно. Вот комментарий эксперта на этот счёт.

Как насчёт принятия среди инвестиционных советников? Всё не так хорошо. На долю Биткоин-ETF приходится 9 процентов акций, находящихся в обращении. Хедж-фонды добавляют ещё около 12 процентов. Около 85 процентов приходится не на игроков из сферы традиционных финансов. Обратите внимание, что все они несут убытки.

С учётом вышеупомянутой статистики Бьянко пришёл к выводу, что криптовалютные ETF пока нельзя считать удобным инструментом для принятия крипты среди крупных инвесторов — особенно из старшего поколения. Представители Blackrock косвенно подтвердили это, заявив, что 80 процентов притока средств их фонда IBIT приходится на самонаправляемые онлайн-счета.

Анализ также показывает, что большая часть притока в спотовые ETF поступила от криптоинвесторов, которые вернулись в сферу традиционных финансов. Таким образом в индустрию пришло очень мало «новых денег».

В итоге Джим Бьянко дал понять, что спотовым биржевым фондам на основе Биткоина требуется время на превращение в полноценный инструмент для популяризации цифровых активов в масштабе мира. Впрочем, темпы роста таких ETF в любом случае установили рекорды, тогда как BTC и вовсе вырос с 42 тысяч от 1 января до рекордных 73.7 тысячи 14 марта. А значит по мере смены тренда в нише биржевые фонды вновь найдут своих покупателей.

Больше интересного ищите в нашем крипточате. Подписывайтесь быстрее, чтобы не пропустить наиболее прибыльную часть нынешнего буллрана.

ПОДПИСЫВАЙТЕСЬ НА НАШ КАНАЛ В ТЕЛЕГРАМЕ, ЧТОБЫ БЫТЬ В КУРСЕ.

источник »Bitcoin price in Telegram @btc_price_every_hour

Bitcoin (BTC) на Currencies.ru

|

|