2019-3-12 13:13 |

Фундаментальная проблема российских финтех-проектов — отсутствие денег из-за общих проблем в национальной экономике. Потенциальные инвесторы не хотят рисковать и вкладываться в стартапы, опасаясь невозврата средств. По словам опрошенных Bloomchain экспертов, в большинстве случаев активность в российском финтех-секторе сводится к покупкам уже готовых технологий или команд, которые начинают работать над новыми продуктами в составе крупных компаний.

Мы уже писали о том, какие распространенные ошибки мешают финтех-стартапам добиться успеха. С какими внешними проблемами сталкивается большинство российских финтех-стартапов и почему они уходят с рынка?

Отток венчурных инвестицийЗа последние четыре года отток венчурных инвестиций увеличился в семь раз, отмечает руководитель финтех-акселератора Anthill Артем Овчинников. Основная причина — санкции. «Ушли венчурные инвесторы и американские фонды — они боятся, что их заподозрят в связях с Россией. Но самое главное — это уход сообщества бизнес-ангелов, лишивший стартапы подпитки на разных стадиях. Нет подпитки — нет новых проектов, теряется интерес к рынку. Отток капитала лишь увеличивается, а притока нет», — рассуждает Овчинников.

В этих условиях главным ориентиром для оставшихся в России инвесторов стали проекты, способные генерировать выручку за пределами России. «Венчурные инвесторы вкладываются лишь в компании, которые выходят на Запад или ориентируются на международный рынок», — считает основатель блокчейн-платформы Rega Risk Sharing Сергей Севрюгин.

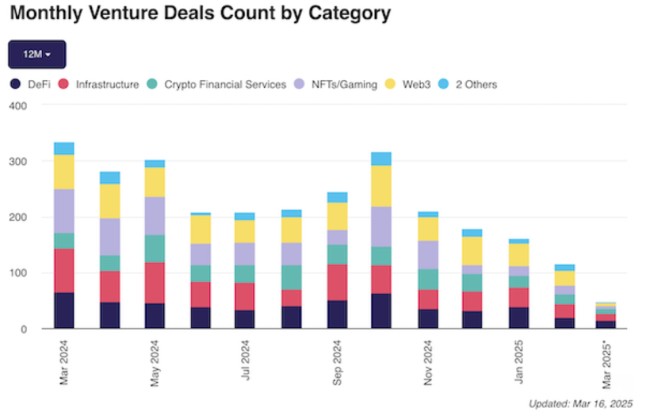

Объем венчурного инвестирования в России. Источник: РВКСогласно данным исследования РВК и PwC, общая сумма сделок в российском финтехе в 2017 году составила $30,8 млн — это вдвое больше, чем в 2016 году. Однако в первом полугодии 2018 года отрасль получила только $7,1 млн инвестиций. Как полагает генеральный директор межбанковского финтех-акселератора «Финтех Лаб» Антон Арнаутов, значительные суммы образуются за счет вложений в уже сформировавшиеся крупные компании, а до стартапов доходит малая доля этих средств.

Отсутствие денег и широкого круга инвесторов приводит к нехватке финансирования: российским финтех-стартапам удается привлекать относительно небольшие средства. «Например, в Азии легко получить несколько миллионов долларов, даже если у вас есть просто модель бизнеса. В России это практически невозможно — у нас за такие деньги стартапы уже продают. За три года наша компания выросла в 400 раз, но привлечь инвестиции легче не стало», — отметил генеральный директор финансового маркета «Юником24» Юрий Кудряков.

Низкий спрос на финтех-решенияЕще одна проблема отрасли — невысокий спрос на российские финтех-продукты, прежде всего на внутреннем рынке. Крупные компании — например, банки и биржи — часто предпочитают самостоятельно заниматься разработкой необходимых решений.

Стартапы не могут составить конкуренцию государственному или крупному частному бизнесу с миллиардными бюджетами. «Без серьезных инвестиций (например, 10-50 млн рублей) ничего не сделаешь. Но и с такими вложениями конкурировать с банками сложно — даже хороший проект могут просто не заметить», — отмечает Юрий Кудряков.

Малый и средний бизнес в России тоже не слишком заинтересован в использовании сложных финтех-решений. Таким компаниям хорошо подходят решения, которые предлагают банки для предпринимателей: онлайн-бухгалтерия, автоматизация учета, построение финансовых моделей и бизнес-планов.

Бюрократизация банковИменно банки в существующих условиях оказываются самыми крупными игроками в отрасли. Самостоятельные решения, не связанные ни с одной кредитной организацией, встречаются гораздо реже. На фоне консолидации банковского сектора конкуренция между финтех-продуктами уменьшается, и это играет против стартапов.

«При отсутствии конкуренции наши решения становятся все менее интересными и нужными, даже если для конкретного пользователя они несут большую пользу. Хорошо работать в конкурентной среде и очень плохо, когда конкуренции нет», — считает Сергей Севрюгин.

Другие собеседники Bloomchain также отметили высокий уровень бюрократизации процессов внутри банков, который часто усложняет взаимодействие с подрядчиками. «Команда [финтех-стартапа] может год вести переговоры с крупным банком, обойти все его подразделения, получить предварительные согласия, но перед подписанием договора юридический отдел [банка] может выступить против. В результате сделка срывается», — рассказывает директор QIWI Venture/QIWI Universe Ольга Туржанская.

По мнению эксперта, «косность» банков — одна из основных проблем российских финтех-стартапов. «Им тяжело работать с такими клиентами. Сейчас ситуация улучшается, но должно пройти еще несколько лет прежде, чем она изменится окончательно», — считает Туржанская. Впрочем, не все эксперты разделяют эту точку зрения: в частности, они отмечают активную деятельность российских банков на рынке финтех-стартапов.

Нехватка кадровВ России много разработчиков высокого уровня, однако после кризиса 2014 года стартапам стало сложнее их привлекать. По словам экспертов, хорошие специалисты стремятся уехать в Америку, Европу или Азию. Тех, кто остался в России, чаще всего переманивают крупные корпорации, которые могут предложить высокие зарплаты и привлекательные условия труда — с этим маленьким компаниям конкурировать очень сложно.

Хороший разработчик стоит 300-400 тыс. руб. в месяц — эта сумма иногда составляет начальный бюджет стартапа.

«В этой ситуации можно нанять фрилансеров или начинающих разработчиков, но для контроля за ними и исправления ошибок все равно должен быть хотя бы один опытный специалист. Есть и другая проблема — внутри компании можно вырастить хорошего программиста, а потом его перекупит крупная компания с большим бюджетом», — указывает Юрий Кудряков.

Эксперты предлагают искать сотрудников в российских регионах, прежде всего в традиционно богатых на IT-специалистов Томске, Таганроге, Перми или Новосибирске. Выходом из положения также могут стать мотивационные пакеты для ценных сотрудников, которым могут быть предложены опционы или доли в проектах.

Слишком много правилНекоторые эксперты называют среди проблем финтех-стартапов зарегулированность отрасли, связанную с активным вмешательством Центробанка. «У нас значительную роль играет регулятор. По большому счету, сейчас он заменяет собой рынок, в итоге финтех развивается ровно в тех рамках, в которых его видит ЦБ РФ», — считает основатель финтех-сервиса «Фиксатор рисков» Марат Кадыров.

Среди основных претензий к регулятору — искусственные ограничения. Например, как считает Сергей Севрюгин, при выдаче кредита можно использовать цифровую подпись. «Когда [в ходе взаимодействия сервиса с клиентом] появляется бумага, сложно ожидать бурного развития финтеха», — отмечает эксперт.

Еще одна проблема — поддержка крупных банков, которые работают по консервативным моделям и боятся нарушить предписания регулятора. «Мы приходим к банку и предлагаем оптимизировать хеджирование валютных рисков — это сократит расходы в этом направлении вдвое. А глава банка говорит: «Это хорошо, но вдруг регулятору что-то не понравится?» Спрашиваю у другого банка: собираетесь ли вы вводить брокерское направление для юрлиц? Мне говорят — нет, потому что ЦБ очень придирчиво смотрит на риски обналичивания и легализации капитала, а мы не хотим повышенного внимания», — добавляет Марат Кадыров.

Впрочем, не все эксперты согласны с этим. Некоторые представители рынка считают, что регулятор не создает особых административных барьеров, а сами требования мягче, чем, например, в Европе. «Конечно, у нас есть определенная зарегулированность, но я не думаю, что это большая проблема. Тот же ЦБ склоняет банки к большей открытости, взаимодействует с проектами, создает песочницу инноваций. На федеральном уровне есть понимание, что излишняя зарегулированность не нужна», — полагает Ольга Туржанская.

“Труднее и труднее”По мнению ряда экспертов, начинавших свою карьеру 15-20 лет назад, ситуация постепенно меняется к худшему: санкции, снижение цен на нефть, общие экономические и политические проблемы привели к снижению объема инвестиций и падению интереса к новым идеям.

«Когда мы начинали в «нулевые», у нас была какая-то надежда и вера, что дальше будет лучше и интереснее, что рынок только проснулся и все будет развиваться после кризиса. Сначала так и было. Но если раньше я видел перспективы, то сейчас — нет. Может быть, тем, кто только вчера начал что-то делать, кажется, что все хорошо. Но для моей компании становится все труднее и труднее», — говорит Сергей Севрюгин.

Другие эксперты настроены оптимистично: они верят, что рынок движется в правильном направлении. «Отрасль развивается, хоть и не такими быстрыми темпами как хотелось бы. Если тенденции останутся теми же, думаю, через 5-7 лет мы приблизимся к зарубежным рынкам как по уровню финансовой грамотности населения, так и по уровню открытости банков», — заключает Ольга Туржанская.

Запись Пять главных проблем российского финтеха впервые появилась Bloomchain.

источник »Bitcoin price in Telegram @btc_price_every_hour

Bitcoin (BTC) на Currencies.ru

|

|